En illusion att “aktiemarknaden” stiger över tid!

Att säga att “aktiemarknaden” stiger över tid är en förenkling som kan vara missvisande om man inte förstår de underliggande dynamikerna som forskning lyfter fram.

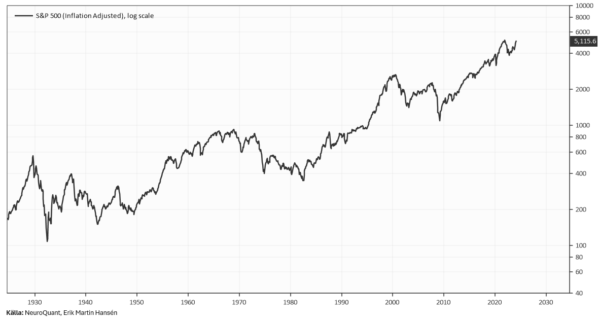

Det är lätt att studera en långsiktig graf på aktiemarknaden och snabbt konstatera att index stiger över tid. Detta är dock en illusion!

Att “aktiemarknaden” stigit över tid i grafen nedanför beror på dynamiken i marknadsindex och inte på att majoriteten av enskilda aktier stiger.

För enskilda aktier är det bara en liten andel som står för den mesta avkastningen.

I denna artikel utvecklar jag resonemanget och visar vad forskningen säger.

Ett fåtal aktier står för uppgången

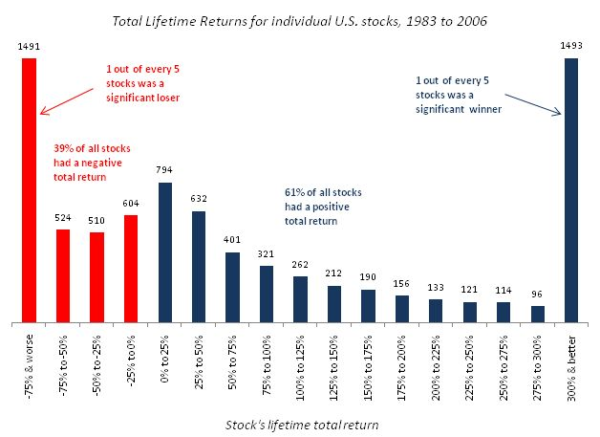

Forskningen visar att de flesta aktier inte stiger över tid. Detta lyfts fram i studier från bland annat BlackStar Funds (The Capitalism Distribution, 2011) och Hendrik Bessembinder (Do Stocks Outperform Treasury Bills?, 2018).

Grafen nedanför från BlackStar Funds visar att det är ett fåtal aktier som står för en stor del av avkastningen.

Viktiga insikter om aktiemarknaden

Hendrik Bessembinder avslöjar flera viktiga insikter om hur avkastningen på amerikanska aktier fördelar sig. Här är en sammanfattning:

- Snedfördelad utveckling: Avkastningen på aktier är mycket snedfördelad. En liten andel av aktierna står för en stor del av den totala marknadsavkastningen, liknande en trendföljande strategi (positiv skew). Detta innebär att medan de flesta aktier underpresterar, är det några få aktier som driver den övergripande marknadsutvecklingen.

- Positiv nettoavkastning: Endast en minoritet av aktierna har genererat positiv nettoavkastning över hela deras livstid. Detta belyser svårigheterna med att välja rätt aktier och vikten av diversifiering.

- Långsiktigt perspektiv: Studien betonar vikten av ett långsiktigt investeringsperspektiv. Kortsiktig handel kan ofta resultera i att man missar den betydande avkastning som genereras av ett fåtal mycket framgångsrika aktier.

- Överlevnadsbias: Många aktier överlever inte på lång sikt. Företag går i konkurs, avnoteras eller köps upp, vilket innebär att deras aktier slutar att handlas.

- Marknadskoncentration: En betydande del av det totala marknadsförmögenhetsskapandet har varit koncentrerad till ett mycket litet antal bolag. Detta förstärker idén om att det är ett fåtal bolag som driver den övergripande marknadsavkastningen.

- Investeringsimplikationer: Denna studie tyder på att passiva investeringsstrategier, såsom investering i breda marknadsindex, kan vara mer effektiva för de flesta investerare jämfört med aktiv aktiehandel. Detta beror på att breda index sannolikt inkluderar de få aktier som genererar betydande avkastning.

När vi studerar en långsiktig kursgraf på aktiemarknaden är det lätt att tro att ”aktiemarknaden” stiger över tid. Men detta är alltså en illusion. Visst, marknadsviktade index stiger generellt över tid. Men detta beror på att dessa index kontinuerligt justeras för att inkludera de mest framgångsrika bolagen och exkludera de som underpresterar.

Enskilda aktier följer inte nödvändigtvis samma mönster. Majoriteten av enskilda aktier underpresterar eller förlorar värde över tid, medan ett litet antal aktier står för en stor del av den totala marknadsavkastningen.

Endast cirka 4% av alla aktier stått för den totala nettoförmögenhetsskapningen på den amerikanska aktiemarknaden mellan 1926 och 2016. Omkring 58% av aktierna presterade sämre än kortfristiga statsobligationer och cirka 26% av aktierna hade en absolut negativ avkastning över deras livstid.

Index påverkas av “survivorship bias”, vilket innebär att endast de bolag som överlever och presterar bra över tid stannar kvar i indexet. Bolag som går i konkurs eller presterar dåligt tas bort från indexet, vilket bidrar till den positiva trenden i marknadsindex över tid.

Hur tolkar vi detta?

Många investerare drar slutsatsen att det är avgörande att identifiera vinnarna för att lyckas slå index. Detta angreppssätt är dock mycket svårt, och de flesta investerare underpresterar jämfört med index.

Vi anser att det är riskabelt att försöka “pricka” enskilda aktier utan att diversifiera. Det är viktigt att diversifiera och därmed minska sannolikheten att missa ett fåtal aktier som eldar på indexutvecklingen.

Vi föredrar att kasta ut ett stort nät istället för att försöka prickskjuta.

Fördelen med diversifiering

De flesta ser den defensiva egenskapen i diversifiering. Genom att investera i flera bolag minskar vi bolagsrisken. Vad många inte tänker på är den offensiva egenskapen som diversifiering erbjuder. Genom att skapa exponering mot fler aktier eller tillgångsklasser ökar vi exponeringen mot fler källor till avkastning och ökar sannolikheten att fånga “outliers”.

Genom diversifiering ökar vi sannolikheten att fånga dessa stora vinnare som står för en stor del av den totala avkastningen.

Sammanfattning

Sammanfattningsvis är det sant att index över aktiemarknaden stiger över tid, men detta beror på dynamiken i index och inte på att majoriteten av enskilda aktier stiger. För enskilda aktier är det bara en liten andel som står för den mesta avkastningen, vilket understryker vikten av diversifiering.