Ray Dalio’s All-Weather Portfolio + Momentum

Ray Dalio populariserade begreppet “All-Weather Portfolio” genom sin hedgefond Bridgewater Associates som idag är världens största hedgefond med över 100 miljarder dollar i kapital. Låt oss testa addera momentum på strategin. Men först lite bakgrundinformation till konceptet allvädersportfölj.

Dalio var nödvändigtvis inte först med konceptet om en portfölj som skulle kunna prestera i alla ekonomiska miljöer. Idén bakom en diversifierad portfölj som är motståndskraftig oavsett ekonomiska omständigheter har funnits länge.

“You should have a strategic asset allocation mix that assumes that you don’t know what the future is going to hold”. – Ray Dalio

Inspirationen till All Weather-konceptet kommer sannolikt från tidigare ekonomisk teori och portföljteori, särskilt från Harry Markowitzs arbete med “Modern Portfolio Theory” på 1950-talet, där idén om att sprida risk över olika tillgångsslag för att maximera riskjusterad avkastning började få fotfäste.

Dalio tog dock detta vidare genom att utveckla en specifik tillgångsallokering som försökte balansera riskerna mellan olika ekonomiska miljöer (tillväxt, recession, inflation, deflation), vilket blev grunden för All Weather Portfolio. Denna strategi blev mycket inflytelserik och särskiljande just genom Dalio’s detaljerade analys och implementering av idén.

Strategin bygger på idén att ingen kan förutsäga framtiden med säkerhet, och att en portfölj därför måste vara väl diversifierad för att hantera olika typer av marknadsförhållanden (t.ex. tillväxt, recession, inflation och deflation).

“I knew which shifts in the economic environment caused asset classes to move around, and I knew that those relationships had remained essentially the same for hundreds of years. There were only two big forces to worry about: growth and inflation. Each could be rising or falling, so I saw that by finding different investment strategies – each one of which could do well in a particular environment (rising growth with rising inflation, rising growth with falling inflation and so on.” – Ray Dalio

Innehav i All-Weather Portfolio

- 40% TLT (Obligationer med lång löptid)

- 15% IEI (Obligationer med medellång löptid)

- 30% VTI (Globala aktier)

- 7,5% GLD (Guld)

- 7,5% DBC (Råvaror)

Hur har strategin fungerat?

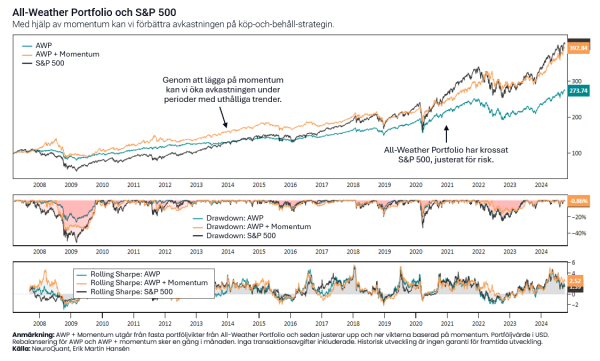

All-Weather Portfolio har överträffat S&P 500 i riskjusterade termer, med en stark utveckling till en betydligt lägre volatilitet. Se utvecklingen på strategin i grafen nedanför.

Den höga riskjusterade avkastningen beror bland annat på att backtestet inkluderar ett par björnmarknader där obligationer fungerat mycket väl som diversifierare. Den har också fungerat väl på grund av att guldet och råvaror bidragit positivt till portföljen under olika perider.

S&P 500 har haft en maximal nedgång på nästan 60%, jämfört med cirka 30% för All-Weather Portfolio. Den känslomässiga berg-och-dalbanan har därmed varit mindre påtaglig med denna allvädersportfölj.

Kan vi förbättra strategin?

Ray Dalio’s All-Weather är en strategisk köp-och-behåll-strategi med fasta innehav och vikter. Portföljen bör rebalanseras någon gång per år för att återställa riskfördelningen mellan tillgångarna.

Varför inte använda momentum för att vikta upp de tillgångar som trendar starkt och vikta ner de som trendar svagare?

För momentum använder jag i detta fall vår beräkning som justerar för volatilitet. Resultatet är förvånansvärt bra. Ingen optimering har gjorts för att passa historiska data, eftersom det inte skulle hjälpa oss framåt. Vi strävar efter något robust som fungerar även om historien inte upprepar sig.

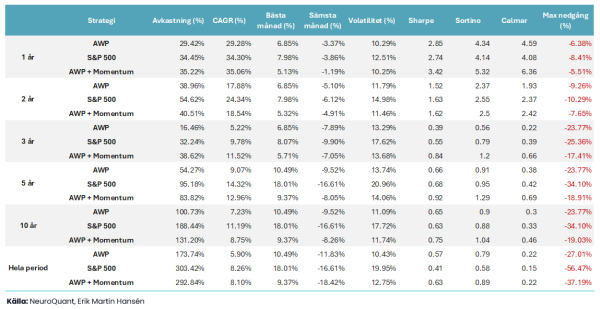

I tabellen nedan kan vi ta en närmare titt på statistiken. De flesta fokuserar på totalavkastning eller CAGR, men om vi utvärderar en strategi är det viktigt att också titta på maximal nedgång och volatilitet. En strategi med hög avkastning men också hög volatilitet och djupa nedgångar är lätt att överge vid fel tillfälle, vilket kan bli mycket kostsamt.

I tabellen nedan kan vi ta en närmare titt på statistiken. De flesta fokuserar på totalavkastning eller CAGR, men om vi utvärderar en strategi är det viktigt att också titta på maximal nedgång och volatilitet. En strategi med hög avkastning men också hög volatilitet och djupa nedgångar är lätt att överge vid fel tillfälle, vilket kan bli mycket kostsamt.

Nästa steg är att testa metoden på ett annat universum av ETF:er för att se om strategin är robust. Om strategin inte fungerar på ett annat universum är den sannolikt inte robust, utan det kan ha varit en tillfällighet att den fungerade på de ETF:er vi testade ovan. En tumregel är att en strategi som endast fungerar på en specifik marknad ofta är överoptimerad och sannolikt inte kommer att fungera i framtiden.

Sammanfattning: Den bästa strategin är den vi kan hålla oss till över tid. Hur skulle du hantera en nedgång på 60% på aktiemarknaden? Större nedgångar sker ett par gånger under de flestas investeringslivstid. Det sista vi vill göra är att sälja bort oss vid fel tillfälle.