Fungerar guldet som diversifierare?

De flesta har en stark åsikt om guldet. Antingen gillar man tanken av att äga guld eller så förkastar man ädelmetallen. Att inkludera guld i en portfölj kan ha en positiv påverkan på den riskjusterade avkastningen.

Här är 4 punkter från ChatGPT som förklarar varför guld kan ha en positiv påverkan på en portfölj:

1. Diversifiering

Guld har historiskt sett haft låg korrelation med traditionella tillgångar som aktier och obligationer. Detta innebär att när aktiemarknaderna är volatila eller faller, tenderar guldpriset att hålla sig stabilt eller till och med stiga. Genom att inkludera guld i en portfölj kan en investerare minska den totala risken (volatiliteten) i portföljen, vilket kan förbättra den riskjusterade avkastningen.

2. Skydd mot inflation

Guld betraktas ofta som ett värdebevarande tillgångsslag och ett skydd mot inflation. Under perioder av hög inflation kan guldpriset stiga, vilket kan bidra till att kompensera för förluster i andra delar av portföljen som påverkas negativt av inflation.

3. Kris- och osäkerhetsskydd

Guld fungerar ofta som en “säker hamn” under ekonomiska och geopolitiska kriser. När osäkerheten ökar på marknaderna, söker investerare ofta skydd i guld, vilket kan leda till stigande guldpriser. Detta skydd mot osäkerhet kan förbättra den övergripande stabiliteten och riskjusterade avkastningen i portföljen.

4. Historisk prestation

Guld har över tid visat sig vara en värdefull tillgång att inkludera i en diversifierad portfölj. Även om guld inte alltid ger en hög absolut avkastning, kan dess bidrag till riskjusterad avkastning vara betydande, särskilt när marknaderna är volatila eller fallande.

Sharpe-kvot

Den riskjusterade avkastningen mäts ofta med hjälp av Sharpe-kvoten, som beräknas som den genomsnittliga avkastningen utöver den riskfria räntan, delat med standardavvikelsen (volatiliteten) av avkastningen. Genom att minska volatiliteten i portföljen och potentiellt öka avkastningen under tider av marknadsturbulens kan guld bidra till en högre Sharpe-kvot för portföljen.

Empiriska studier

Flera empiriska studier och akademiska artiklar har visat att en liten allokering av guld (t.ex. 5-10%) i en diversifierad portfölj kan förbättra den riskjusterade avkastningen. Dessa studier visar att guld kan bidra till att minska portföljens totala risk och förbättra dess avkastningsprofil under olika marknadsförhållanden.

Hur har det fungerat senaste 10 åren?

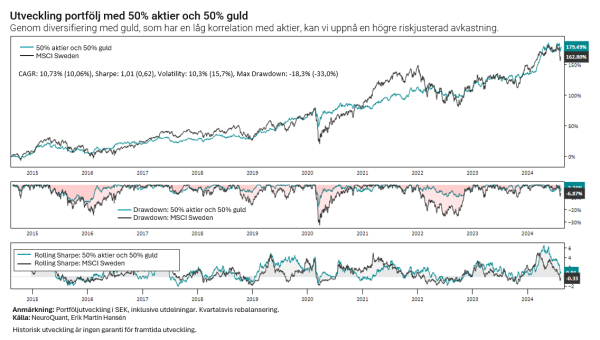

Låt oss simulera en portfölj med 50% aktier (XACT Sverige) och 50% guld (XETRA Gold ETC). Vi rebalanserar en gång i kvartalet.

När vi backtestar denna strategi ser vi tydligt att den har gett en bättre riskjusterad avkastning än att enbart hålla 100% aktier. Detta beror på att diversifieringen har dämpat nedgångarna.

Vid större börsfall har portföljen ofta fallit hälften så mycket. Det har lett till mindre stress och en lägre sannolikhet att man tvingats sälja vid fel tillfälle eller tagit dåliga beslut på grund av rädsla.

Vad som händer i framtiden vet vi inte, men det finns alltid anledning att söka efter marknader som har potential att öka den riskjusterade avkastningen.

Global tillgångsallokering

Vi erbjuder ett flertal multi-asset strategier i premiumpaketet. Målet är att generera en hög avkastning och samtidigt undvika att behöva genomlida aktiemarknadens känslomässiga berg- och dalbana.

Klicka här för att ladda ner PDF med mer information om våra multi asset-strategier.

Intresserad av att testa vår tjänst och följa våra strategier och portföljer? Öppna ett kostnadsfritt demokonto.