Undvik bruset på sociala medier

Aldrig tidigare har så mycket information varit tillgänglig för investerare. Trots tillgången till information, data och kraftfulla applikationer krävs det kunskap och erfarenhet för att filtrera bruset.

På sociala medier är det många som jagar engagemang och följare genom att publicera “intressanta” grafer. De flesta av dessa grafer stjälper mer än de hjälper.

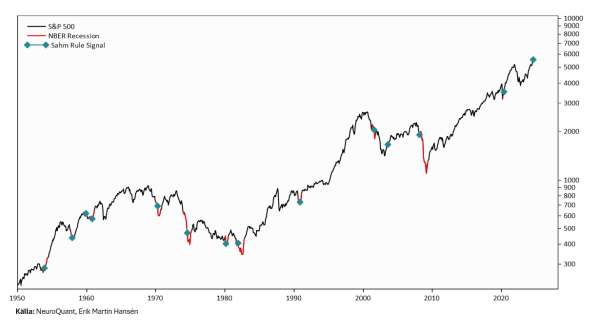

En graf som har trendat starkt de senaste veckorna på #finanstwitter är Sahm Rule.

Denna signal på amerikanska arbetsmarknaden ska vara en träffsäker signal för ekonomisk recession. De flesta “signaler” för recession har goda förutsättningar att skapa engagemang.

Problemet med dessa makrosignaler är:

- Selektionsbias (varför har man just valt att fokusera på denna signal?)

- Liten sample size (de flesta av dessa makrosignaler har liten sample size)

Största problemet med just Sahm Rule är att det varit en dålig säljsignal för aktiemarknaden. Tanken är att det ska vara en negativ signal när det i själva verket ofta varit en bra bottensignal för aktiemarknaden.

Om vi studerar grafen nedanför ser vi att Sahm Rule var en träffsäker bottensignal 1953, 1957 och 1960. Signalen fungerade även dåligt under 70-talet och vid botten 2020.

Många som refererar till Sahm Rule kanske inte har tillgång till data från 1950-talet, eller så exkluderas de dåliga perioderna för att det bättre ska stämma överens med ett narrativ.

Vad som fungerat bättre än Sahm Rule är en enkel trendföljande strategi där vi ligger utanför S&P 500 när index handlats nedanför genomsnittet för senaste 200 dagarna. Det är dock inget som skapar engagemang på sociala medier.

Sammanfattningsvis bör vi vara uppmärksamma om vad som publiceras på sociala medier. Det finns väldigt mycket som vi kan kasta i papperskorgen.

Jag återkommer med fler exempel.

Vänliga hälsningar,

Erik Martin Hansén