Värderingarna faller

Veckans #TwitterCharts är en sammanställning av grafer vi uppmärksammat på Twitter under veckan. Graferna behöver inte överensstämma med vår vy eller modeller, men kan ge inspiration till idéer eller teman att gräva djupare i.

Värdering högre än genomsnittet

Värderingarna faller, men sett till historiska multiplar vid bottnar i björnmarknader handlas S&P 500 på fortsatt högt p/e-tal. Nuvarande p/e-tal är betydligt högre än genomsnittet för en botten.

H/F @strategasasset

Inflation det stor orosmolnet

Inflation det stor orosmolnet

Konsekvenserna av ökade priser har stigit kraftigt i USA, men vi ser en liten nedgång i senaste siffran från NFIB. Strukturella krafter pekar på fortsatt hög inflation, men en del inflationsindikatorer har vänt ner senaste månaden. Erik Hansen brukar i Marknadspulsen följa upp ett 20-tal olika inflationsindikatorer.

H/F @bespokeinvest

Flera datapunkter pekar på lägre industri-ISM

Flera datapunkter pekar på lägre industri-ISM

Utsikterna från US Small Business Outlook har fallit tillbaka kraft senaste månaderna samtidigt som industri-ISM är på fortsatt relativt höga nivåer.

H/F @jsblokland

Negativt gamma och hög volatilitet

Negativt gamma och hög volatilitet

I veckan var det hög volatilitet inför fredagens kvartalslösen. Erik Hansén förklarade i Marknadspulsen varför vi väntade oss hög volatilitet i spåret av negativt gamma. I vår plattform finner du Gamma Exposure Index.

H/F @Erik_Hansen

Fortsatt hög allokering i aktier

Fortsatt hög allokering i aktier

Trots det kraftiga börsfallet är det många hushåll som har en hög allokering mot aktiemarknaden. Ett sätt att tolka detta är att det finns ett fortsatt högt latent säljtryck i marknaden. Positionering är viktigare än sentiment.

H/F @ISABELNET_SA

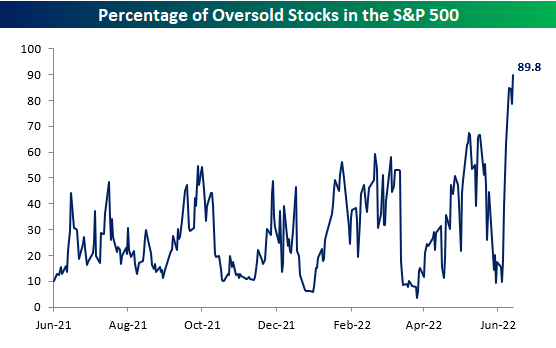

Hög andel översålda aktier

Hög andel översålda aktier

En hög andel av aktierna är översålda enligt 1+ standardavvikelse från 50-DMA. Vid bottnar brukar vi ofta se divergenser i breddindikatorer. Vi är inte där än. Att köpa på översålt läge i fallande trend är ingen robust strategi i en repeterbar process. Det är en strategi för gamblers.

H/F @bespokeinvest

Kollaps i centralbankslikviditet

Kollaps i centralbankslikviditet

Tillväxten i centralbankslikviditeten har rasat. Vi pratar alltså om förändringen av data. Inte absoluta tal. Absoluta tal på centralbankernas balansräkningar är inte intressant för oss. Marknaden handlar på Rate of Change.

H/F @steve_donze

Hårdlandning vid 10 av 13 gånger

Hårdlandning vid 10 av 13 gånger

Vid 10 av 13 gånger som FED inlett en räntehöjningscykel så har det lett till en hårdlandning. Narrativet med mjuklandning har skiftat till en hårdlandning i takt med att börsen fallit. Vi följer inte narrativ eller åsikter. Vi oroar oss inte för en recession. Följer vi vår top down-modell är vi redan rätt exponerade.

H/F @dbaeza13

Vinsttillväxten väntat fortsätta falla

Vinsttillväxten väntat fortsätta falla

Enligt Mickael Sarwe på Nordea finns det fortsatt hög nedsida i vinsttillväxten. Förutom vinsterna är det negativa faktorer såsom demografi, geopolitik, inflation och centralbankspolitik som agerar motvind för aktiemarknaden.

H/F @MikaelSarwe

Retail har köpt och hedgefonder har sålt

Retail har köpt och hedgefonder har sålt

Statistiken visar att retail fortsätter att köpa aktier medan hedgefonder fortsatt att likvidera. Vilka är “smart money”? Retail var också tidiga med att köpa vid covidkraschen. Vårt mål med NeuroQuant är att våra kunder ska agera rationellt och professionellt och lyckas nå sina investeringsmål.

H/F @LanceRoberts