Prioritera överlevnad istället för maximal avkastning

Prioritera överlevnad istället för maximal avkastning! Med global tillgångsallokering bygger vi kapital över tid utan att behöva genomgå aktiemarknadens känslomässiga berg- och dalbana.

Vägen till målet är avgörande för att lyckas vara långsiktiga och uppnå framgång. Med hjälp av en diversifierad “basportfölj” bygger vi ett stabilt fundament som säkerställer att vi kan klara oss väl, oavsett hur våra aktie- eller tradingportföljer utvecklas.

“You should have a strategic asset allocation mix that assumes that you don’t know what the future is going to hold“. – Ray Dalio

Global tillgångsallokering

Vi erbjuder strategisk och taktisk tillgångsallokering med olika risknivåer. Dessa portföljer är tänkta som inspiration för hur vi kan diversifiera, minska volatiliteten och samtidigt generera god avkastning.

Att äga 100 % aktier fungerar bra i teorin, men är oftast mindre effektivt för de flesta i praktiken. Vilken är den bästa lösningen för dig? Det beror naturligtvis på hur dina behov och din livssituation ser ut.

Våra strategier

- NQ Box Play (Strategisk köp- och behåll)

- NQ Power Play (Strategisk köp- och behåll)

- NQ Global Trend (Taktisk allokering med trendföljning)

- NQ Taktisk Diversifiering (Dynamisk fördelning med AI)

Box Play och Power Play är nya strategier som ersätter tidigare “allvädersportfölj”.

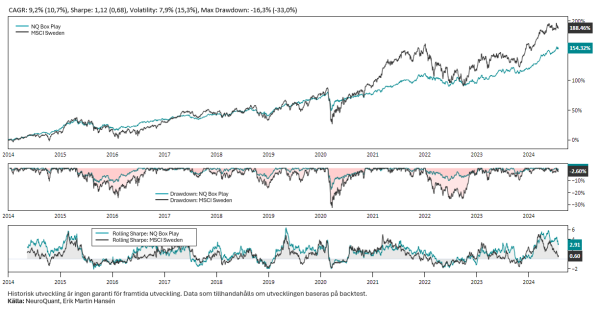

NQ Box Play

NQ Box Play är en strategisk “köp och behåll”-portfölj med exponering mot samtliga makromiljöer. Strategin investerar i aktier, obligationer, råvaror och guld. Oavsett vad som händer med tillväxt och inflation sover vi gott om natten och bygger kapital över tid med mindre svängningar än aktiemarknaden. Målet att leverera så hög avkastning som möjligt givet en fast tillgångsallokering.

Statistik:

- CAGR: 9,2% (10,7%)

- Sharpe: 1,12% (0,68)

- Volatilitet: 7,9 (15,3%)

- Max nedgång: 16,3% (-33%)

Siffror inom parantes avser aktiemarknaden

Krävs inloggning för att se innehaven.

Är du inte kund? Öppna ett konto för att få tillgång till vår analystjänst.

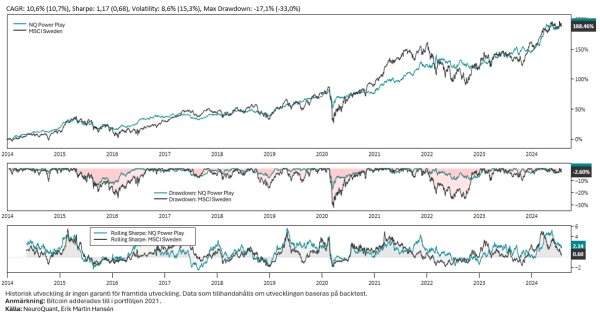

NQ Power Play

NQ Power Play är en ”köp och behåll”-portfölj med offensivare karaktär av NQ Box Play. Förutom aktier, obligationer, råvaror och guld har portföljen exponering mot Bitcoin och mjuka råvaror, vilket finansieras av en lägre allokering i obligationer. Målet att generera så hög avkastning som möjligt givet en fast tillgångsallokering. Portföljen har något högre volatilitet än NQ Box Play, men klart lägre risk än 100 % aktier.

Statistik:

- CAGR: 10,6% (10,7%)

- Sharpe: 1,17% (0,68)

- Volatilitet: 8,6 (15,3%)

- Max nedgång: 17,1% (-33%)

Siffror inom parantes avser aktiemarknaden

Krävs inloggning för att se innehaven.

Är du inte kund? Öppna ett konto för att få tillgång till vår analystjänst.

NQ Global Trend

NQ Global Trend är en strategi för taktisk tillgångsallokering som kombinerar time-series momentum och cross-sectional momentum. Strategin investerar i topp 3 globala marknader och justerar portföljvikterna efter dess volatilitet. Målet är att över tid slå aktiemarknaden och samtidigt undvika större börsfall. Tänk på att portföljutvecklingen under perioder kan avvika väsentligt från aktiemarknadens utveckling.

Statistik:

- CAGR: 12,1% (10,7%)

- Sharpe: 1,05% (0,68)

- Volatilitet: 12,3%(15,3%)

- Max nedgång: 21,1% (-33%)

Siffror inom parantes avser aktiemarknaden

Krävs inloggning för att se innehaven.

Är du inte kund? Öppna ett konto för att få tillgång till vår analystjänst.

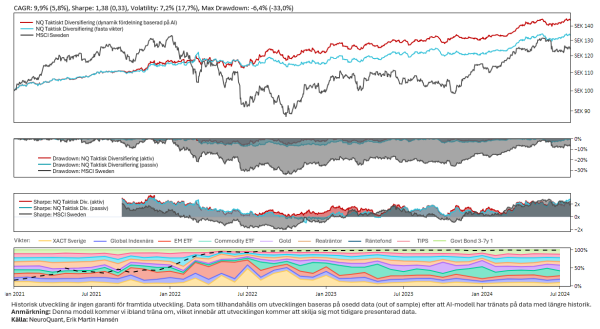

NQ Taktisk Diversifering

NQ Global AI är en strategi för taktisk tillgångsallokering som använder AI för att optimera riskjusterad avkastning. AI-modellen använder sig av ekonomisk data, volatilitet, bredd, positionering och prisdata för att finna mönster och optimal fördelning mellan tillgångsklasser. Målet är att över tid uppnå en högre riskjusterad utveckling än aktiemarknaden.

Statistik:

- CAGR: 9,9% (5,8%)

- Sharpe: 1,38% (0,33)

- Volatilitet: 7,2%(17,7%)

- Max nedgång: -6,4% (-33,0%)

Siffror inom parantes avser aktiemarknaden

Krävs inloggning för att se innehaven.

Är du inte kund? Öppna ett konto för att få tillgång till vår analystjänst.

Mer information

Hitta din investeringsprocess

Det är viktigt att man utvecklar en egen investeringsprocess baserad på sina mål och riskpreferenser. Riskpreferenser kan variera beroende på ålder och individuell risktolerans. Generellt sett kan en längre tidshorisont tillåta ett högre risktagande. Till höger ser vi ett exempel på hur olika portföljer och strategier kan användas för att både skydda kapital och förbättra avkastningen.

Att investera 100 % i aktier har historiskt sett gett god avkastning över långa tidsperioder. I genomsnitt har börsen gett en årlig avkastning på 8 %. Detta sker dock till en risk att förlora halva kapitalet. Under en investeringslivstid för en långsiktig investerare har aktiemarknaden vid flera tillfällen tappat cirka 50 % av sitt värde, ibland ännu mer. Många anser att diversifiering är den enda “gratislunchen” på marknaden. Med en stabil grundportfölj behöver vi inte frukta aktiemarknadens kraftiga svängningar.

Lägre volatilitet hjälper oss vara långsiktiga

Vägen till målet har stor betydelse för om vi ska lyckas vara långsiktiga och bli framgångsrika. Aktiemarknaden är mycket volatil, och det är lätt att sälja av sina aktier vid större nedgångar eller ta för hög risk i slutet av en cykel. Vi kanske har planerat att vara långsiktiga, men marknadens stora svängningar kan leda till dåliga beslut baserade på starka känslor. Den bästa strategin är den vi kan hålla över tid. Strategisk och taktisk tillgångsallokering hjälper oss att vara långsiktiga, bygga kapital och öka köpkraften över tid.

Våra studier visar att rätt diversifiering mellan aktier, räntor, råvaror och guld minskar portföljens volatilitet och samtidigt uppnår nästan lika hög avkastning som aktiemarknaden.

Vanliga frågor

Var hittar jag innehaven och portföljvikter?

Modellportföljerna ingår i premiumpaketet. Innehav och vikterna finner du i denna artikel.

Hur investerar jag i portföljerna?

Våra modellportföljer på global tillgångsallokering ska betraktas som strategier för att få inspiration och idéer på att konstruera ”basportfölj” där vi bygger kapital på lång sikt och sover gott om natten. För att investera krävs egna beslut om vilka instrument att handla och vilken strategi som passar.

Vad är skillnaden mellan strategisk och taktisk tillgångsallokering?

Skillnaden mellan strategisk och taktisk tillgångsallokering ligger i tidsramen och flexibiliteten i hur tillgångar fördelas inom en investeringsportfölj. Målet med strategisk tillgångsallokering (SAA) är att skapa en optimal mix av tillgångar som kan uppnå de långsiktiga investeringsmålen. Taktisk tillgångsallokering (TAA) är mer kortsiktig och tar hänsyn till aktuella marknadsförhållanden där vi försöker dra nytta av marknadstrender och opportunistiska tillfällen.

Ni hade tidigare en ”allvädersportfölj”. Vilken är det?

VI har två portföljer som betraktas som ”allvädersportföljer”, nämligen NQ Box Play och NQ Power Play. En ”allvädersportfölj” är en passiv och strategisk tillgångsallokering som har exponering mot samtliga makromiljöer. NQ Box Play och NQ Power Play är båda passiva köp och behåll-strategier där Box Play är mer defensiv än Power Play.

Skillnaden mellan NQ Power Play och NQ Global Trend?

NQ Power Play är en passiv köp och behåll-strategi, dvs. strategisk tillgångsallokering medan NQ Global trend är taktiskt tillgångsallokering. Det kan vara psykologiskt jobbigt med en hög allokering i en aktiv strategi under perioder av underprestation. Många gillar därmed att kombinera strategisk och taktisk tillgångsallokering.

Avser historisk utvecklingen verklig utveckling?

Utveckling vi presenterar på global tillgångsallokering är baserad på backtest. Vi är inget fondbolag där vi exempelvis presenterar utveckling för fonder att investera i. Vi har inte optimerat strategierna för att presentera stark historisk utveckling. Vi presterar strategier som är robusta med rimlig avkastning.

Vilket instrument använder ni för Bitcoin?

Vi använder Valour Bitcoin (BTC) Zero SEK med ISIN CH0585378661.

Vilken portfölj ska jag välja som en ”basportfölj” i mitt sparande?

Du behöver fundera över hur stora svängningar du är villig att acceptera. Om du maximalt vill att portföljen faller med 20% bör du välja en defensiv portfölj med låg volatilitet. Ett alternativ är att kombinera strategisk tillgångsallokering med taktisk tillgångsallokering. Exempelvis placera 50% i en passiv ”köp och behåll”-portfölj och placera 50% i en aktiv strategi som baseras på trend.

Vad är skillnaden mellan NQ Global Trend och NQ Taktisk Diversifiering?

Det är två helt skilda strategier med olika angreppssätt. NQ Global Trend baserad på en trendföljande strategi och NQ Taktisk Diversifiering på neurala nätverk. Trendföljande strategier fungerar väl när de olika tillgångsklasserna trender och en AI-modell fungerar väl när den hittar mönster som upprepas. En trendföljande strategi tjänar pengar även om historien inte upprepas, men utvecklas svagt när det saknas uthålliga trender. Aktier har gett bäst avkastning.

Varför inte investera 100% i aktier?

Det stämmer när vi studerar långa tidsperioder och jämför med till exempel räntor eller råvaror. Över tid har aktier gett ca 8% per år, men det sker till en risk att ligga back 50% på kapitalet. Ibland har aktiemarknaden fallit ännu mer. Aktiemarknaden har också haft 10-årsperioder där marknaden inte gett någon avkastning alls. Om man kommit in på aktiemarknaden vid fel tillfälle har det tagit väldigt lång tid innan man fått tillbaka pengarna. Vi anseratt det är en bra idé att diversifiera!

Kan jag ersätta XACT Sverige med Avanza Zero?

Ja, du kan ersätta alla innehav till ETF:er eller fonder som har liknade exponering. Det viktiga är konceptet med diversifiering där vi skapar exponering mot andra tillgångsklasser. Våra innehav i Allvädersportföljen är fasta, men vi har tidigare bytt innehav av olika anledningar och kan göra det igen i framtiden. ETF:er på råvaror avviker bland från råvaruindex. Varför? Det kan bero på contango och backwardation på terminsmarknaden. Ökade kostnader när terminskontrakt ska rullas kommer påverka utvecklingen på en ETF. Ett är råvaruindex är ofta spotpris och inget som går att investera i.

Vad tror ni om att använda momentum för att vikta innehaven?

Vi gillar trend och momentum och synnerhet om vi drar nytta av diversifieringsfördelar. Vi använder detta koncept i strategin NQ Global Trend. Strategin baseras på en kombination av time-series momentum och cross-sectional momentum, vilket innebär att vi kollar på marknaden och även jämför hur marknaden utvecklas i relation till andra marknader.

Bitcoin sägs ha positiv påverkan på en diversifierad portfölj. Stämmer det?

Eftersom Bitcoin har stigit mycket under de senaste 10 åren, kommer det att ha en positiv påverkan på portföljavkastningen vid ett backtest. När vi gör ett backtest har vi facit i hand. Det är enkelt att skapa något som ser mycket bra ut i efterhand, men det hjälper oss inte i framtiden. Med det sagt, är det positivt att Bitcoin har en låg korrelation mot många andra marknader. För strategin NQ Power Play är Bitcoin adderad 2021 så att portföljen haft fått genomlida en större nedgång i Bitcoin, men även uppgångsfas.

Kan en “allvädersportfölj” gå bättre än aktiemarknaden?

På kort sikt kan allt hända. På längre sikt har 100% aktier bättre förutsättningar att utvecklas bättre än Allvädersportföljen. Tänk på att det är resan till målet som är det viktiga. Om vi tar hänsyn till volatiliteten har Allvädersportföljen en bättre riskjusterad avkastning. Med Allvädersportfölj optimerar vi för överlevnad i stället för avkastning. Vi vill ge oss de bästa förutsättningarna till att vara långsiktiga. Det kommer bli en mindre känslomässig berg- och dalbana än 100% i aktier.

Hur kan en “allvädersportfölj” vara ett skydd mot inflation?

En diversifierad global portfölj kan exempelvis ha exponering mot råvaror och inflationskyddade obligationer.

Måste man ombalansera varje månad?

Strategiska portföljer behöver man inte ombalansera varje månad.Det viktiga är hålla portföljen balanserad.

Warren Buffett är negativ till att diversifiera. Hur ser ni på det?

Warren Buffett har en oändlig tidshorisont och ser inte volatilitet som risk. Vad som fungerat för honom har inte fungerat för de flesta andra. Studier visar att de flesta investerare underpresterar index. En anledning är att stora svängningar på aktiemarknaden leder till dåliga beslut. En fråga du kan ställa dig är om du behöver pengarna inom närmaste 5 eller 10 åren? Hur skulle du hantera om aktiemarknaden faller med 50%? Det bästa strategin är strategin vi kan hålla oss till över tid.